Formula untuk Mengira Nisbah Sharpe

Nisbah Sharpe = (R p - R f ) / σ pRumus nisbah Sharpe digunakan oleh para pelabur untuk mengira lebihan pulangan daripada pengembalian bebas risiko, per unit volatiliti portfolio dan menurut formula kadar pengembalian bebas risiko dikurangi dari jangkaan pulangan portfolio dan hasilnya dibahagikan dengan sisihan piawai portfolio.

Di mana,

- R p = Pulangan portfolio

- R f = Kadar bebas risiko

- σp = Sisihan piawai pulangan lebihan portfolio.

Bagaimana Mengira Nisbah Sharpe?

- Nisbah Sharpe dikira dengan membahagikan perbezaan pulangan portfolio dan kadar bebas risiko dengan sisihan piawai dari kelebihan pulangan portfolio. Melalui ini, kita dapat menilai prestasi pelaburan berdasarkan pulangan bebas risiko.

- Metrik Sharpe yang lebih tinggi selalu lebih baik daripada yang lebih rendah kerana nisbah yang lebih tinggi menunjukkan bahawa portfolio membuat keputusan pelaburan yang lebih baik.

- Nisbah Sharpe juga dapat membantu menjelaskan sama ada pulangan lebihan portfolio disebabkan oleh keputusan pelaburan yang baik atau akibat terlalu banyak risiko. Semakin tinggi risiko pulangan lebih tinggi, semakin rendah risiko menurunkan pulangan.

- Sekiranya salah satu portfolio mempunyai pulangan yang lebih tinggi daripada pesaingnya, maka itu adalah pelaburan yang baik kerana pulangannya tinggi dan risikonya sama. Ini mengenai memaksimumkan pulangan dan mengurangkan turun naik. Sekiranya pelaburan mempunyai kadar pulangan, 15% dan turun naik adalah sifar. Maka nisbah Sharpe akan menjadi tidak terbatas. Apabila turun naik, risiko meningkat dengan ketara kerana kadar pulangan juga meningkat.

Mari kita lihat ambang penggredan nisbah Sharpe.

- <1 - Tidak bagus

- 1-1.99 - Baiklah

- 2-2.99 - Benar-benar baik

- > 3 - Luar biasa

Portofolio tanpa risiko seperti hanya bil Perbendaharaan, kerana pelaburan bebas risiko, tidak ada turun naik dan tidak ada pendapatan melebihi kadar bebas risiko. Oleh itu, nisbah Sharpe mempunyai portfolio sifar.

- Metrik 1, 2, 3 mempunyai risiko tinggi. Sekiranya metrik berada di atas atau sama dengan 3, ia dianggap pengukuran Sharpe yang hebat dan pelaburan yang baik.

- Walaupun metrik antara lebih besar atau sama dengan 1 dan 2 kurang dari 2, metrik dianggap ok dan jika metrik antara lebih besar atau sama dengan 2 dan kurang dari tiga, daripada yang dianggap benar-benar baik .

- Sekiranya metrik kurang daripada satu, maka itu tidak dianggap baik.

Contoh

Contoh # 1

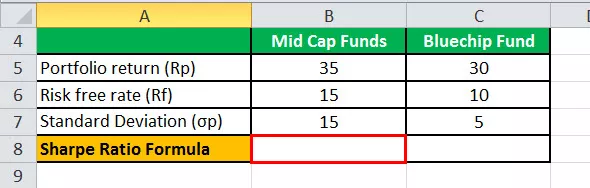

Andaikan ada dua dana bersama untuk dibandingkan dengan portfolio yang berbeza yang mempunyai tahap risiko yang berbeza. Sekarang mari kita lihat nisbah Sharpe untuk melihat mana yang berprestasi lebih baik.

Pelaburan Dana saham Mid Cap dan perinciannya adalah seperti berikut: -

- Pulangan portfolio = 35%

- Kadar bebas risiko = 15%

- Sisihan Piawai = 15

Jadi pengiraan Sharpe Ratio adalah seperti berikut-

- Persamaan Nisbah Sharpe = (35-10) / 15

- Nisbah Sharpe = 1.33

Pelaburan Bluechip Fund dan perinciannya adalah seperti berikut: -

- Pulangan portfolio = 30%

- Kadar bebas risiko = 10%

- Sisihan Piawai = 5

Jadi pengiraan Sharpe Ratio adalah seperti berikut-

- Nisbah Sharpe = (30-10) / 5

- Nisbah Sharpe = 4

Oleh itu, nisbah Sharpe dari dana bersama di atas adalah seperti di bawah-

- Dana Bluechip = 4

- Dana Mid Cap = 1.33

Dana bersama cip biru mengatasi dana bersama Mid cap, tetapi ini tidak bermaksud bahawa dana bersama Mid cap menunjukkan prestasi yang baik berbanding tahap risikonya. The Sharpe memberitahu kami perkara berikut: -

- Dana bersama cip biru menunjukkan prestasi yang lebih baik daripada dana bersama Mid cap berbanding risiko yang terlibat dalam pelaburan.

- Sekiranya reksa dana Mid cap dilakukan serta dana bersama Blue-chip yang berisiko, ia akan mendapat pulangan yang lebih tinggi.

- Reksa dana blue-chip memperoleh pulangan lebih tinggi pada tahun ini, tetapi kerana risiko tinggi. Oleh itu, ia akan mempunyai turun naik yang tinggi pada masa akan datang.

Contoh # 2

Di sini, seorang pelabur memegang portfolio pelaburan $ 5,00,000 dengan jangkaan pulangan 12% dan turun naik 10%. Portofolio yang cekap menjangka pulangan melebihi 17% dan turun naik 12%. Kepentingan bebas risiko adalah 4%. Pengiraan nisbah Sharpe dapat dilakukan seperti di bawah: -

- Nisbah Sharpe = (0.12 - 0.04) / 0.10

- Nisbah Sharpe = 0.80

Kalkulator Nisbah Sharpe

Anda boleh menggunakan Kalkulator Nisbah Sharpe berikut.

| Pulangan Portfolio | |

| Kadar Bebas Risiko | |

| Sisihan Piawai Pulangan Lebihan Portofolio | |

| Formula Nisbah Tajam = | |

| Formula Nisbah Tajam = |

|

|

Kelebihan

Kelebihan nisbah Sharpe adalah seperti berikut: -

- Nisbahnya adalah pulangan purata yang diperoleh melebihi kadar bebas risiko per volatiliti unit atau jumlah risiko

- Nisbah Sharpe membantu dalam perbandingan pelaburan.

- Nisbah Sharpe membantu dalam perbandingan risiko-pulangan.

Terdapat beberapa masalah semasa menggunakan nisbah Sharpe yang dihitung dengan anggapan bahawa pulangan pelaburan biasanya diedarkan, dan itu mengakibatkan penafsiran nisbah Sharpe yang relevan menjadi salah.

Pengiraan Nisbah Sharpe di Excel

Dalam templat yang diberikan di bawah ini adalah data untuk Mid Cap Mutual Funds dan Bluechip Mutual Funds untuk pengiraan nisbah Sharpe.

Dalam templat excel yang diberikan di bawah, kami telah menggunakan pengiraan persamaan nisbah Sharpe untuk mencari nisbah Sharpe.

Jadi pengiraan Sharpe Ratio akan-

Artikel yang Disyorkan:

Ini telah menjadi panduan untuk Sharpe Ratio Formula. Di sini kita membincangkan bagaimana pelabur menggunakan formula ini untuk memahami pulangan pelaburan berbanding risiko di atasnya bersama dengan contoh praktikal dan Kalkulator. Anda boleh mengetahui lebih lanjut mengenai Pengurusan Portofolio dari artikel berikut -

- Kira Kadar Bebas Risiko

- Hitungkan Nisbah Treynor

- Perbezaan Saham vs Reksa Dana

- Bagaimana membuat kerjaya dalam Pengurusan Portofolio?