Definisi Nisbah Pantas

Nisbah pantas , juga dikenali sebagai nisbah ujian asid mengukur kemampuan syarikat untuk membayar hutang jangka pendek dengan bantuan aset yang paling cair dan ia dikira dengan menambahkan jumlah tunai dan setara, akaun belum terima dan pelaburan yang boleh dipasarkan syarikat dan kemudian membahagikannya dengan jumlah liabiliti semasa.

Oleh kerana larangan inventori dari formula, nisbah ini adalah petanda yang lebih baik daripada nisbah kemampuan syarikat untuk membayar tanggungjawab segera. Ia juga dikenali sebagai nisbah ujian Asid atau nisbah cecair.

Formula nisbah pantas = Aset cepat / Liabiliti Pantas. = (Tunai dan Setara Tunai + Penghutang Akaun) / (Liabiliti semasa - Overdraf bank)

Nisbah 1: 1 menunjukkan kedudukan pelarut yang sangat tinggi. Nisbah ini berfungsi sebagai tambahan kepada nisbah semasa dalam menganalisis kecairan.

Nisbah semasa P&G sihat pada 1.098x pada 2016; namun, nisbah pantasnya ialah 0.576x Ini menunjukkan bahawa sejumlah besar aset semasa P&G tersekat dalam aset cair yang kurang seperti Inventori atau perbelanjaan prabayar.

Kepentingan nisbah Pantas

Nisbah ini adalah salah satu alat utama untuk membuat keputusan. Ia melihat kemampuan syarikat untuk membuat penyelesaian liabiliti cepatnya dalam jangka masa yang sangat singkat.

- Nisbah ini menghilangkan stok penutupan dari pengiraan, yang mungkin tidak perlu selalu diambil sebagai cecair, sehingga memberikan profil yang lebih sesuai mengenai kedudukan kecairan syarikat.

- Oleh kerana stok penutupan dipisahkan dari aset semasa dan overdraf bank dan kredit tunai dihapuskan dari liabiliti semasa kerana biasanya dijamin dengan penutupan stok, sehingga mempersiapkan nisbah lebih layak untuk memastikan kedudukan mudah tunai syarikat.

- Penilaian stok penutupan boleh menjadi sensitif, dan mungkin tidak selalu bernilai jual. Oleh itu, nisbah cepat tidak terganggu, kerana tidak ada syarat untuk penilaian stok penutupan.

- Stok penutupan boleh menjadi sangat bermusim, dan dalam jangka masa setahun, jumlahnya mungkin berbeza. Saya merenung, ia boleh runtuh atau meningkatkan status kecairan. Dengan mengabaikan stok penutupan dari pengiraan, nisbah menghilangkan masalah ini.

- Dalam industri tenggelam, yang umumnya mempunyai tahap stok penutupan yang sangat tinggi, nisbah ini akan membantu dalam menyediakan kemampuan pembayaran balik syarikat yang lebih sahih berbanding nisbah semasa, termasuk stok penutupan.

- Kerana asas inventori utama, kekuatan kewangan jangka pendek syarikat mungkin dilebih-lebihkan jika nisbah semasa digunakan. Dengan menggunakan nisbah ini, keadaan ini dapat diatasi dan akan membatasi syarikat mendapatkan pinjaman tambahan, yang servisnya mungkin tidak semudah yang ditunjukkan oleh nisbah semasa.

Nisbah Pantas Tafsiran

- Ini adalah tanda kesolvenan organisasi dan harus dianalisis dalam jangka waktu tertentu dan juga dalam keadaan industri yang dikendalikan syarikat.

- Pada asasnya, syarikat harus fokus untuk terus mengekalkan nisbah ini yang mempertahankan leverage yang mencukupi terhadap risiko kecairan, memandangkan pemboleh ubah dalam sektor perniagaan tertentu, antara lain.

- Semakin tidak pasti persekitaran perniagaan, semakin besar kemungkinan syarikat akan memperoleh nisbah cepat yang lebih tinggi. Sebaliknya, di mana aliran tunai tetap dan dapat diramalkan, syarikat akan meminta untuk mengekalkan nisbah cepat pada tahap yang lebih rendah. Walau bagaimanapun, syarikat mesti mencapai keseimbangan yang betul antara risiko kecairan yang disebabkan oleh nisbah yang rendah dan risiko kerugian yang disebabkan oleh nisbah yang tinggi.

- Nisbah asid yang lebih tinggi daripada rata-rata industri mungkin diberitahu bahawa syarikat itu melabur terlalu banyak sumber daya dalam modal kerja perniagaan, yang mungkin lebih bermanfaat digunakan di tempat lain.

- Sekiranya syarikat mempunyai wang tunai tambahan, mungkin mempertimbangkan untuk melaburkan lebihan dana dalam usaha baru. Sekiranya syarikat tidak mempunyai pilihan pelaburan, sebaiknya kembalikan dana lebihan kepada pemegang saham dalam bentuk pembayaran dividen yang meningkat.

- Nisbah Uji Asid, yang lebih rendah daripada rata-rata industri, mungkin menunjukkan bahawa syarikat tersebut mengambil risiko yang tinggi dengan tidak mempertahankan perisai sumber cair yang tepat. Jika tidak, syarikat mungkin mempunyai nisbah yang lebih rendah kerana syarat kredit yang lebih baik dengan pembekal daripada pesaingnya.

- Semasa menafsirkan dan menganalisis nisbah asid dalam pelbagai tempoh, adalah perlu untuk mempertimbangkan perubahan bermusim di beberapa industri yang mungkin menghasilkan nisbah menjadi lebih tinggi atau lebih rendah secara tradisional pada waktu-waktu tertentu dalam setahun kerana perniagaan bermusim mengalami pengumpulan aktiviti yang tidak sah yang menyebabkan berubah tahap aset dan liabiliti semasa dari masa ke masa.

Analisis Nisbah Pantas

Berikut ini adalah gambaran melalui pengiraan dan penafsiran nisbah cepat yang diberikan.

Contoh 1

Berikut adalah maklumat yang diambil dari rekod yang diaudit di sebuah syarikat industri bersaiz besar. (Jumlah dalam $)

| Butir-butir | 2011 | 2012 | 2013 | 2014 | 2015 |

| Aset semasa | 1,10,000 | 90,000 | 80,000 | 75,000 | 65,000 |

| Persediaan | 8,000 | 12,000 | 8,000 | 5,000 | 5,000 |

| Liabiliti Semasa | 66,000 | 70,000 | 82,000 | 1,00,000 | 1,00,000 |

| Overdraf bank | 6,000 | 5,000 | 2,000 | 0 | 0 |

Anggapkan bahawa Aset Semasa = Tunai dan Setara Tunai + Penghutang Akaun + Inventori. Tidak ada item lain yang termasuk dalam Aset Semasa.

Anda diminta untuk mengira nisbah cepat dan menganalisis trend nisbah untuk menilai kecairan dan keselesaan jangka pendek syarikat.

Jawapan kepada Contoh 1.

Pengiraan nisbah pantas syarikat untuk tahun-tahun berikutnya:

(Jumlah dalam $)

| Butir-butir | 2011 | 2012 | 2013 | 2014 | 2015 |

| Aset semasa (A) | 1,10,000 | 90,000 | 80,000 | 75,000 | 65,000 |

| Tolak: Inventori (B) | 8,000 | 12,000 | 8,000 | 5,000 | 5,000 |

| Aset Pantas (C) = (A - B) | 1,02,000 | 78,000 | 72,000 | 70,000 | 60,000 |

| Liabiliti Semasa (D) | 66,000 | 70,000 | 82,000 | 80,000 | 80,000 |

| Tolak: Overdraf bank (E) | 6,000 | 5,000 | 2,000 | 0 | 0 |

| Liabiliti Pantas (F) = (D - E) | 60,000 | 65,000 | 80,000 | 80,000 | 80,000 |

| Nisbah Pantas = (C) / (F) | 1.7 | 1.2 | 0.9 | 0.875 | 0.75 |

Dari data yang dikira di atas, kami menganalisis bahawa nisbah cepat turun dari 1.7 pada tahun 2011 kepada 0.6 pada tahun 2015. Ini mesti bermaksud bahawa sebahagian besar aset semasa terkurung dalam stok dalam jangka masa tertentu. Nisbah cepat standard yang ideal adalah 1: 1. Ini bermaksud bahawa syarikat tidak dapat memenuhi liabiliti semasa semasa; ia boleh menyebabkan kesolvenan teknikal. Oleh itu, langkah-langkah harus diambil untuk mengurangkan pelaburan dalam inventori dan melihat bahawa nisbahnya melebihi tahap 1: 1.

Nisbah standard yang ideal adalah 1: 1. Ini bermaksud bahawa syarikat tidak berada dalam kedudukan untuk memenuhi liabiliti semasa; ia boleh menyebabkan kesolvenan teknikal. Oleh itu, langkah-langkah harus diambil untuk mengurangkan pelaburan dalam inventori dan melihat bahawa nisbahnya melebihi tahap 1: 1.

Contoh 2

XYZ Limited menyediakan anda maklumat berikut bagi tahun berakhir 31 st Mac 2015.

- Modal Kerja = $ 45,000

- Nisbah semasa = 2.5 Inventori = $ 40,000

Anda diminta untuk mengira dan menafsirkan nisbah cepat.

Jawapan kepada Contoh 2

- Pengiraan aset Semasa dan liabiliti Semasa

Diberikan modal kerja adalah $ 45,000

Nisbah semasa = 2.5

= Aset semasa / Liabiliti semasa = 2.5 = Aset semasa = 2.5 * Liabiliti Semasa

Jadi, modal kerja = Aset Semasa - Liabiliti Semasa

= 45,000 = 2.5 Liabiliti Semasa - liabiliti semasa

= 1.5 * liabiliti semasa = 45,000

= liabiliti semasa = 45,000 / 1,5 = 30,000

Oleh itu, aset semasa = 2.5 * liabiliti semasa = 2.5 * 30.000 = 75.000

Jadi, aset semasa dan liabiliti semasa masing-masing adalah $ 75,000 dan $ 30,000.

- Pengiraan nisbah ujian asid

Diberikan Inventori = $ 40,000

Aset semasa = $ 75,000

Jadi, aset Pantas = Aset semasa - Inventori = $ 75,000 - $ 40,000 = $ 35,000

Oleh kerana tidak ada overdraf bank yang tersedia Liabiliti semasa akan dianggap sebagai liabiliti Pantas.

Jadi, liabiliti Pantas = $ 30,000

Oleh itu,

Nisbah = Aset cepat / Liabiliti pantas

= 35,000 / 30,000

= 1.167

Oleh kerana nisbah ujian asid yang dikira adalah 1.167, yang lebih tinggi daripada nisbah ideal 1, ini menunjukkan bahawa syarikat lebih mampu memenuhi kewajibannya melalui aset cepat.

Contoh Colgate

Mari kita lihat pengiraan di Colgate.

Nisbah Colgate agak sihat (antara 0,56x - 0,73x). Ujian asid ini menunjukkan kepada kita kemampuan syarikat untuk melunaskan liabiliti jangka pendek menggunakan Penghutang dan Tunai & Setara Tunai.

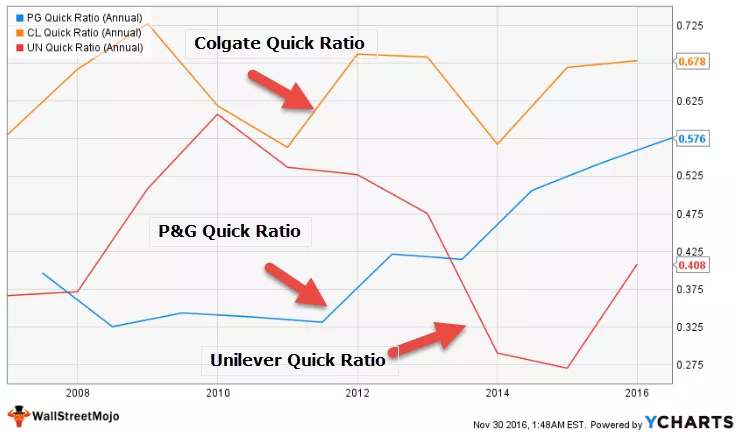

Berikut adalah perbandingan pantas Nisbah Colgate vs P&G vs Unilever

sumber: ycharts

sumber: ychartsBerbanding dengan Rakan Sebaya, Colgate mempunyai nisbah yang sangat sihat.

Walaupun Nisbah Pantas Unilever telah menurun selama 5-6 tahun terakhir, kami juga perhatikan bahawa nisbah P&G jauh lebih rendah daripada Colgate.

Contoh Microsoft

Seperti yang dinyatakan dari grafik di bawah, Nisbah Tunai Microsoft adalah 0.110x rendah. Walau bagaimanapun, nisbah pantasnya adalah 2.216x besar.

sumber: ycharts

Nisbah Pantas Microsoft cukup tinggi, terutamanya disebabkan oleh pelaburan jangka pendek sekitar $ 106.73 bilion! Ini meletakkan Microsoft dalam kedudukan yang sangat selesa dari sudut mudah tunai / Solvensi.

sumber: Microsoft SEC Filings

Video Nisbah Pantas

Kesimpulannya

Seperti yang kita perhatikan di sini bahawa aset semasa mungkin mengandungi sejumlah besar inventori, dan perbelanjaan prabayar mungkin tidak cair. Oleh itu, termasuk inventori, item tersebut akan mengubah nisbah semasa dari sudut kecairan segera. Quick Ratio menyelesaikan masalah ini dengan tidak mengambil kira inventori. Ia hanya mempertimbangkan aset paling cair, termasuk tunai dan setara tunai dan penghutang. Nisbah yang lebih tinggi daripada rata-rata industri mungkin menunjukkan bahawa syarikat melabur terlalu banyak sumbernya di modal kerja perniagaan, yang mungkin lebih menguntungkan di tempat lain. Namun, jika nisbah cepat lebih rendah daripada rata-rata industri, ini menunjukkan bahawa syarikat itu mengambil risiko yang tinggi dan tidak mengekalkan kecairan yang mencukupi.

artikel berkaitan

- Nisbah Liabiliti Kewangan

- Apakah Nisbah Modal Kerja?

- Makna Nisbah PE

- Nisbah Harga ke Buku